1. 変動金利の基本とは

この記事の要点はこちら

- 変動金利は経済や市場の動向に影響され、半年ごとに見直される。

- 低金利の恩恵を受けやすいが、金利上昇のリスクも伴う。

- 日本銀行の政策金利が重要な指標として影響を与える。

- 金融機関ごとに異なる金利設定の特色があるので、契約条件の確認が必要。

- 変動金利は初期の返済負担を軽減する目的で選ばれることが多い。

- 長期的なリスク管理が求められるため、慎重な計画が重要。

- 将来的な返済計画をしっかり立てることが大切。

1-1. 変動金利の仕組み

変動金利とは、金融機関が定期的に見直す金利であり、経済情勢や市場の動きに応じて上下するものです。住宅ローンにおいては、一般的に半年ごとに金利が再設定される仕組みが採用されています。例えば、景気が良くなると金利が上がる傾向にあり、逆に景気が悪化すれば金利は下がる可能性があります。

この仕組みは借り手にとって、将来的に支払う利息が変動するリスクを伴いますが、一方で、景気が低迷している場合には**低金利の恩恵**を受けられるメリットもあります。つまり、変動金利は金利水準の変化に敏感であり、借入当初は固定金利よりも低い設定が一般的です。

金融機関は、それぞれ独自の基準に基づいて金利を設定しますが、最も一般的に参考にされるのが日本銀行の政策金利です。政策金利が変更されると、多くの金融機関で変動金利もそれに連動して動くことがあります。このため、借入前に政策金利の動向を確認することは重要です。

一方で、変動金利の設定においては、金融機関ごとに異なる特色があります。例えば、特定の条件下では金利を一定以上引き上げない保証がある場合もあり、この点を契約時に確認することで将来のリスクを軽減できます。

借り手にとっては、変動金利の仕組みを正しく理解しておくことが重要です。**金利の変動がどのように決まるか**、またどの程度の頻度で変更されるのかを把握しておくことで、将来的な返済計画をしっかりと立てることができるでしょう。

1-2. 変動金利が適用される場面

変動金利が適用される場面は、主に住宅ローン契約の際に多くの借り手が選択する選択肢の一つです。特に、金利が将来的に低下する可能性があると予測される時期には、多くの人がこのタイプの金利を選ぶ傾向にあります。

また、借入当初に金利を**低く抑えたい**と考える場合も変動金利が選ばれます。これは、固定金利と比べて当初の金利が低いため、初期の返済負担を軽減する目的で利用されます。そのため、転職や子どもの教育費といった将来の支出が増加する前にローンの返済を進めておきたいと考える人に適しています。

さらに、経済状況が不安定な時期でも、金利がすぐに急上昇することは少ないため、**短期的な安定**を求める場合に適用されることがあります。多くの金融機関では、半年ごとに金利を見直すため、急激な変動は避けられるようになっていますが、長期的な見通しが立ちにくい場合は、慎重な判断が必要です。

たとえば、これから数年で売却や住み替えを計画している人にとっても、変動金利のローンは魅力的な選択肢となり得ます。短期間での返済が見込める場合、金利上昇のリスクが比較的低いからです。ただし、計画が変更された場合にどのような影響を受けるかも考えておく必要があります。

一方で、変動金利が適用される際の判断には、金融機関ごとに異なる条件やルールも考慮することが大切です。特に、返済の柔軟性や特別な金利優遇措置が設けられているかどうかを確認することで、自身の経済状況に合ったプランを選ぶことができます。

1-3. 金利の決まり方と影響

変動金利は、日本銀行の政策金利や市場の金利動向に大きく影響されます。具体的には、日本銀行が金融緩和や引き締めを行うと、金融機関が融資に適用する金利も連動して上下する仕組みです。これは、経済活動をコントロールするための重要な手段として、政府と中央銀行が密接に関与しています。

金融機関は、政策金利だけでなく、市場での資金調達コストや競合他社の動向を踏まえて金利を設定します。これにより、金利の変動は必ずしも一方的な動きに限らず、時には予想外の上下が起こることもあります。たとえば、グローバルな経済不安や為替市場の変動も間接的に影響を与えることがあります。

変動金利が上昇すると、**毎月のローン返済額も増加**するため、借り手にとっては大きな負担となります。この影響は特に、長期的なローン返済を計画している場合に顕著です。逆に、金利が低下した際には、返済額が減少するため、家計への負担が軽減されますが、このタイミングを予測することは容易ではありません。

また、金利の変動は住宅ローンだけでなく、さまざまな金融商品の運用にも影響を与えます。たとえば、貯蓄型商品の利回りが変わったり、資産運用のリスクが増大したりすることが考えられます。そのため、住宅ローンの金利動向は家計全体の財務戦略に大きな影響を及ぼすのです。

借り手としては、こうした変動要因を把握し、自分の返済能力や将来の家計の見通しを慎重に考えることが大切です。金利の見通しに加え、緊急時の資金確保や、返済額が上昇した場合にどのように対応するかを事前に計画しておくと安心です。

1-4. メリットとデメリットの理解

変動金利にはいくつかの大きなメリットがあります。まず、一般的に固定金利よりも**初期の金利が低く**設定されているため、借入当初の返済負担が軽くなる点が挙げられます。これにより、特に若い世代や新たに住宅を購入する家庭には、生活の安定に貢献することが期待されます。

もう一つのメリットは、市場金利が低下した場合に恩恵を受けられることです。経済状況が悪化したときには、金利が下がることがあるため、その際には毎月の返済額も減少します。これにより、借り手の家計に余裕が生まれ、他の投資や生活費に充てることが可能になる場合があります。

しかし、デメリットも無視できません。最大のリスクは金利の上昇です。特に長期にわたる住宅ローンの場合、経済が好転すると金利が急上昇する可能性があり、それによって返済額が大幅に増えるリスクが伴います。これが家計に与える影響は大きく、最悪の場合、返済が困難になるになることもあります。

また、金利が変動することによって将来の返済計画が不確実になる点もデメリットです。例えば、予想していなかった金利上昇が起こった場合、家計の見直しが必要となり、他の支出に制約が出ることがあります。これが心理的な負担を生む要因にもなり得ます。

さらに、返済が長期化する場合には、金利の変動リスクが大きくなります。これに対して、リスクを最小限に抑えるために繰り上げ返済を計画することも一つの手ですが、必ずしも全ての家庭に適した方法とは限りません。変動金利を選ぶ際は、メリットとデメリットを慎重に天秤にかけ、長期的な視野で判断することが求められます。

1-5. 125%ルールとその影響

変動金利を選ぶ際に考慮すべき重要なポイントの一つが「125%ルール」です。このルールは、金利が上昇しても急激な返済額の増加を防ぐために設定された仕組みです。具体的には、前回の返済額の125%を超えない範囲で返済額を調整することで、家計への負担を一定程度抑える役割を果たしています。

例えば、月々の返済額が10万円だった場合、金利の上昇によっても12万5千円を超えることはありません。ただし、金利上昇が続くと、元金の減りが遅くなることで将来的に返済総額が増えてしまう可能性があります。このため、125%ルールが適用されている場合でも、長期的には注意が必要です。

125%ルールの利点は、短期的な金利変動に対するクッションとして機能する点です。金利の上昇が家計に与える影響を緩和するため、家計の支出計画が比較的安定しやすくなります。しかし、その一方で、金利が大幅に上昇した場合には返済期間が延びる可能性があり、これが将来的な負担として残ることがあります。

さらに、125%ルールは、一定期間の金利変動に耐えることができる設計ですが、長期間にわたって金利が高止まりする場合には限界があります。特に、金利上昇が続くシナリオでは、ルールの範囲内で収まりきらない支払いが後に重くのしかかる可能性もあります。この点を理解した上で、長期的な資金計画を立てることが重要です。

借り手としては、125%ルールが適用されるローンを選ぶ際、将来的な返済シミュレーションを行い、どの程度の金利変動まで耐えられるかを確認しておくことが賢明です。予備資金の準備や、繰り上げ返済の活用も考慮しながら、リスク管理を徹底することで安心して返済を続けることができるでしょう。

2. 変動金利を選ぶ際の注意点

2-1. 金利の変動リスクとは

変動金利を選ぶ際に最も注意が必要なのは、金利の変動リスクです。金利が上昇すると、月々の返済額が増加し、家計に大きな影響を与える可能性があります。特に、長期の返済計画を立てている場合、金利の変動がどのように家計を圧迫するかを考慮することが大切です。

金利変動リスクは、経済環境の変化に直結しています。たとえば、物価の上昇や金融政策の変更により、金利が上昇することがあります。このような変化は予測が難しく、突然の金利上昇によって返済計画が崩れてしまうことも少なくありません。そのため、変動金利を選ぶ際には将来のリスクに備える必要があります。

借り手としては、金利が上昇した場合にどの程度の負担増を想定しておくべきかを検討することが求められます。例えば、シミュレーションを行って、金利が1%、2%と段階的に上昇した際に返済額がどれだけ増えるかを具体的に把握しておくと良いでしょう。

さらに、変動リスクを軽減する方法としては、予備資金の確保や繰り上げ返済の検討があります。予備資金があれば、金利が上昇した際に一時的な負担増を緩和することが可能です。繰り上げ返済を行うことで、利息の支払いを抑える効果も期待できます。

最終的に、変動金利を選ぶかどうかは個々のライフスタイルや将来の収入予測に大きく関わります。安定した収入が見込める場合はリスクを取ることも選択肢の一つですが、不安定な場合はより慎重な判断が求められます。リスクを最小限にするために、専門家のアドバイスを受けることもおすすめです。

2-2. 変動金利も五年間金利が変わらないという事

変動金利には、特定の条件下で一定期間金利が変動しないという仕組みがあります。その代表的な特徴が、一般に「5年間ルール」と呼ばれるものです。このルールでは、変動金利型の住宅ローンでも、5年間は返済額が固定される仕組みが導入されています。これにより、短期間では金利上昇による返済額の急増を防ぐことができます。

具体的には、金利の見直しが行われたとしても、5年間は元利均等返済の月々の支払額が変わらないというルールです。ただし、この間に金利が上昇した場合、元金部分の返済が抑えられ、利息の支払いが優先される仕組みになります。その結果、5年目以降の返済額が増加するリスクがある点には注意が必要です。

5年間金利が固定されることは、短期的な計画を立てている人にとって安心材料となります。例えば、転職や子どもの進学などのライフイベントが集中する時期に、一時的に安定した返済を維持できるというメリットがあります。しかし、この安定が永続的ではない点を理解しておくことが重要です。

5年後に再評価される金利が急上昇するシナリオも考慮しておく必要があります。もし金利が大きく上昇した場合、6年目以降に返済額が一気に増える可能性があるため、5年後に備えて返済計画を柔軟に見直すことが推奨されます。シミュレーションを活用して、様々なケースを検討することが賢明です。

このルールの理解は、変動金利を選択する際のリスク管理に役立ちます。安易に「5年間は大丈夫」と考えるのではなく、その後の金利動向や返済能力を総合的に判断する必要があります。将来に向けての資金計画をしっかり立て、必要であれば早めに繰り上げ返済を検討するなど、リスク分散のための対策を講じることが大切です。

2-3. 金融機関選びのポイント

変動金利を選ぶ際には、どの金融機関から借りるかも重要な決断です。金融機関によって提供される変動金利は大きく異なり、わずかな金利差が長期的な返済総額に大きな影響を及ぼすことがあります。金利の水準だけでなく、手数料やその他の条件も考慮することが大切です。

各金融機関は、独自の金利優遇キャンペーンを行うことがあります。例えば、給与振込口座を開設することで金利が下がる、あるいは特定の保険に加入することで優遇されるケースがあります。これらの特典は一見魅力的ですが、自身のライフスタイルや利用頻度に合うかどうかを冷静に判断することが必要です。

サービスの質も金融機関選びにおいて考慮すべきポイントです。例えば、住宅ローンに関する相談がスムーズにできるか、サポート体制が充実しているかなどが挙げられます。将来的にローンの見直しや借り換えを考える場合、担当者の対応やサポートの質は大きな影響を与えるでしょう。

金融機関ごとの条件を比較する際は、オンラインでの情報収集だけでなく、複数の金融機関を直接訪れて相談することも効果的です。実際に話を聞くことで、自分に合ったローン商品を見つけやすくなります。また、オンライン相談を活用することで、より効率的に情報を得られる場合もあります。

最後に、金利だけでなく、融資を受けるための条件や審査の基準も確認しましょう。特に、年収や信用情報がどの程度審査に影響するかを知っておくことで、スムーズに手続きを進められます。金融機関の選び方次第で、住宅ローンの満足度は大きく変わるため、慎重に比較検討することをお勧めします。

2-4. 見逃しがちな契約条件

住宅ローン契約時に見逃されがちな条件には、細かい金利設定や特約条項があります。例えば、金利が特定の期間中だけ優遇される条件が付いている場合、その後の金利がどのように変動するかを理解しておくことが大切です。多くの人は最初の金利に注目しがちですが、長期的にどう変動するのかを考慮する必要があります。

また、金利優遇が適用される条件には、特定の取引が継続されることが求められるケースがあります。例えば、給与振込口座を開設したり、クレジットカードの利用を継続したりすることが条件になっていることがあります。これらの条件を満たさないと、金利が上昇してしまうリスクがあるため、契約前に必ず確認しましょう。

返済方法についての細かいルールも、見逃されがちなポイントです。例えば、ボーナス払いを利用することで月々の負担を軽減することができますが、将来的にボーナスが減少した場合のリスクも考慮する必要があります。ボーナス払いを前提とした契約が、家計の変化に耐えられるかを見極めましょう。

他にも、返済猶予や繰り上げ返済の制限についても注意が必要です。繰り上げ返済を希望する場合、手数料がかかることがありますし、場合によっては一定期間内は繰り上げ返済ができない契約もあります。こうした制約が自分の返済計画に影響を与えるかどうかを事前に確認しましょう。

最後に、契約に関するすべての細かい条項を理解することは重要ですが、わかりにくい場合は専門家に相談するのも一つの手です。ファイナンシャルプランナーや住宅ローンの専門家にアドバイスを求めることで、契約条件をより明確に理解でき、不測の事態を未然に防ぐことができます。

2-5. 借入期間と返済計画の考慮

借入期間と返済計画は、住宅ローンを選ぶ際に慎重に考えるべき重要な要素です。借入期間が長ければ月々の返済額は少なくなりますが、その分支払う総利息が増えるというデメリットがあります。特に変動金利の場合は、将来の金利上昇リスクも考慮に入れた計画を立てることが重要です。

短期での返済を目指す場合は、早期に元金を減らすことで、将来的な金利負担を軽減することが可能です。しかし、これには高い月々の返済額が伴います。そのため、収入が安定しているかどうか、予想外の支出に対応できるかといった要因も検討する必要があります。

一方、長期の返済期間を選択する場合には、将来のライフイベントも見越して計画を立てることが大切です。子どもの教育費や老後の資金など、将来的な支出を考慮し、無理のない範囲で返済を進めることが求められます。また、変動金利の特性上、金利が大幅に上昇した際の負担も想定しておく必要があります。

さらに、返済期間を選ぶ際には、繰り上げ返済の可能性も視野に入れておくとよいでしょう。繰り上げ返済を行うことで、元金を早く減らし、金利負担を軽減することができます。繰り上げ返済を計画的に行うことで、返済総額を大きく減らすことが可能ですが、そのためには予備資金を持っておくことが必要です。

最終的には、自分のライフプランや収入の将来予測に応じて、柔軟に計画を立てることが大切です。ローンを組む際には、短期的な返済の負担だけでなく、長期的な家計への影響を考慮し、必要に応じてファイナンシャルプランナーのアドバイスを受けることも有効です。慎重な検討が、将来の安心につながるでしょう。

3. 固定金利と比較する際のポイント

3-1. 将来の金利予測

変動金利を選ぶか固定金利を選ぶかを検討する際には、将来の金利動向を予測することが重要です。金利は経済情勢によって変動するため、今後の政策金利やインフレの動向を把握することがポイントです。特に、金利が今後上昇傾向にあると予測される場合は、固定金利の方が有利となることが多いです。

固定金利は、金利がどれだけ上昇しても返済額が変わらないという安心感があります。これにより、長期的な家計の計画が立てやすくなるというメリットがあります。一方、変動金利は金利が低い場合に恩恵を受けますが、将来の金利上昇リスクが常に存在するため、リスクを取るかどうかの判断が必要です。

近年は低金利時代が続いていますが、将来的に金利が上昇する可能性は否定できません。経済成長が進むと金利が上昇する傾向があるため、特に長期ローンを組む場合には、金利変動の影響を慎重に考える必要があります。過去の金利変動のデータを参考にすることで、将来の予測がより現実的になるでしょう。

予測が難しい場合は、金利が上昇しても家計が耐えられるかどうかをシミュレーションすることが有効です。返済額が急増した場合の家計への影響を具体的に検討し、どのような対策を取るべきかをあらかじめ考えておくと、変動金利を選んだ場合でも安心できます。

結局のところ、将来の金利を正確に予測することは難しいため、自分のリスク許容度を考慮して選ぶことが大切です。もしリスクを避けたい場合は、多少のコストがかかっても固定金利を選ぶほうが安心です。逆に、リスクを取ってでも低金利の恩恵を受けたい人は変動金利を検討することができますが、その際も準備とリスク管理が欠かせません。

3-2. 短期と長期の金利の動向

住宅ローンを選ぶ際には、短期金利と長期金利の動向を理解することが欠かせません。短期金利は通常、日本銀行の政策金利に強く影響され、経済の短期的な動きに敏感に反応します。これに対して、長期金利は景気の長期的な見通しやインフレ期待に基づいて変動します。

短期金利は、政策金利が下がるとすぐに低下するため、変動金利を利用する際の利息負担が一時的に軽減されることがあります。しかし、景気回復などで金利が上昇に転じると、返済額もすぐに増加するリスクがあります。これが、変動金利において短期金利の動向を把握することが重要な理由です。

長期金利は、主に10年国債の利回りなどに影響を受けます。これらは、経済が成長していると予測されるときに上昇し、インフレが加速することへの警戒から高くなる傾向があります。固定金利型ローンの金利は、この長期金利に連動しているため、金利が低いうちに固定することで将来的な上昇リスクを回避できます。

変動金利を選ぶか固定金利を選ぶかを決める際には、自分がどの程度の金利変動に耐えられるかを考慮することが大切です。もし今後の経済成長が緩やかで、短期的な金利変動が少ないと予想される場合は、変動金利が魅力的な選択肢になるかもしれません。

逆に、今後の景気動向が不透明で、長期的なインフレが懸念される場合は、固定金利を選んでおく方が安心です。金利が上昇しても返済額が一定である固定金利は、家計の安定を図りたい人に向いています。このように、短期と長期の金利動向を分析し、リスクとメリットを天秤にかけることが賢明な選択につながります。

3-3. どのような人に向いているか

変動金利が向いている人と固定金利が向いている人には、それぞれ異なる特徴があります。変動金利は、金利が低い状態が続くと考えられる場合や、短期間でローンを完済する計画を立てている人に適しています。特に、繰り上げ返済の予定があり、早期に元金を減らしたい人には、変動金利の低さが大きなメリットとなります。

一方で、固定金利は、将来的に金利が上昇する可能性を懸念する人や、返済計画を安定させたい人に向いています。家計の中で住宅ローンの返済額が大きな比重を占める場合、返済額が変わらないという安心感は非常に重要です。特に、長期的な支出が予想される子育て世帯や、老後の資金計画をしっかりと立てたい人には固定金利が安心です。

変動金利を選ぶ場合には、金利が上昇しても家計に大きな影響を与えない人、もしくは収入が比較的高く、安定している人が有利です。例えば、将来的な昇給やボーナス収入を期待できる職業に就いている人は、変動金利のリスクをある程度受け入れることが可能です。

反対に、収入が不安定で、金利上昇により返済負担が増えるリスクを避けたい人には固定金利が適しています。特に、自営業やフリーランスなど、収入が一定でない職業の人にとっては、変動金利はリスクが大きすぎるかもしれません。安定を求める場合は、固定金利で将来の支出を予測しやすくする方が賢明です。

最終的に、どちらの金利タイプが適しているかは個人のライフスタイルと将来の収入見通しによります。住宅ローンは長期的な契約であるため、自分の価値観や人生計画をしっかりと考慮して選択することが重要です。自分に合った金利タイプを選ぶことで、将来的な家計の安定を図ることができます。

3-4. 見直しや借り換えの考え方

住宅ローンの見直しや借り換えは、金利の変動や家計の変化に対応するための有効な手段です。特に、変動金利を選んでいる場合、金利が上昇する兆しが見えたときや、他の金融機関でより有利な条件が提供されている場合には、借り換えを検討する価値があります。定期的に市場の金利動向をチェックする習慣を持つことが大切です。

借り換えの目的は、主に金利を下げて利息負担を軽減することです。しかし、借り換えには手続き費用や手数料が発生するため、総合的なコストを考慮する必要があります。借り換え後の利息軽減額が手数料を上回る場合に初めてメリットが生じるため、慎重な計算が求められます。シミュレーションツールを利用して詳細を検討するのも効果的です。

また、見直しのタイミングはライフイベントに合わせて考えることが推奨されます。例えば、子どもの進学や親の介護など大きな出費が予想される場合は、家計のバランスを取るために、ローン条件を見直すことで家計への影響を最小限に抑えられます。

さらに、金利が低い状態が続いている今の時期に、固定金利への借り換えを検討するのも一つの選択肢です。特に、長期的な安定を求める場合は、今のうちに金利を固定することで、将来の金利上昇リスクを回避することができます。このように、金利の動向を見ながら柔軟に対応することが大切です。

最後に、借り換えや見直しを考える際には、専門家の意見を参考にすることをお勧めします。ファイナンシャルプランナーや銀行のローン担当者と相談することで、自分に最も適した選択肢を見つけることができます。見直しを上手に活用することで、長期的な家計の安定と負担軽減を実現できるでしょう。

3-5. 家計に与える長期的影響

住宅ローンの選択は、家計に与える長期的な影響をしっかりと見据える必要があります。特に、金利の変動が家計の収支に及ぼす影響は大きく、数十年にわたるローンの返済期間中にどのような経済環境が訪れるかを予測することは困難です。こうした不確実性を考慮した計画が求められます。

変動金利を選んだ場合、金利が上昇すると毎月の返済額が増加し、家計の負担が一気に膨らむことがあります。このため、家計の収支バランスが崩れるリスクが高まり、将来の貯蓄や投資に影響を与える可能性があります。特に、子どもの教育費や老後の資金が不足するリスクを想定し、リスクヘッジの方法を考えることが重要です。

一方、固定金利を選ぶと、毎月の返済額が一定のため、長期的な家計の見通しが立てやすくなります。これにより、他の資金計画、例えば教育費やリフォーム費用などを計画的に積み立てることが可能になります。固定金利は、将来の金利上昇リスクを回避する手段として、家計に安定をもたらします。

家計への影響を最小化するためには、ローンを契約する前に詳細な返済シミュレーションを行うことが有効です。複数の金利シナリオを試算し、返済額が家計に与える影響を具体的に把握しておくことで、安心してローン返済を続けられるでしょう。また、家計の中で固定費としてのローン支払いが適切な割合に収まるかも重要なポイントです。

最終的には、住宅ローンの選択が家計全体に及ぼす影響を総合的に評価する必要があります。安易に目先の金利に惑わされるのではなく、自分の将来の収入や支出を見越して計画を立てることが求められます。長期的な視野を持ってローンを選ぶことで、家族の生活を守り、安心した暮らしを実現できるでしょう。

固定金利についてはこちらの記事に詳しく解説していますのでご確認ください。

4. リスク管理と対策

4-1. 家計への影響を最小化する方法

住宅ローンの金利変動リスクを最小化するためには、家計の安定性を保つことが重要です。まず、日々の支出を見直し、無駄な出費を削減することで、金利が上昇した場合にも対応できるように備えましょう。家計簿をつけて収支を管理する習慣をつけることで、家計全体の余裕を把握することができます。

さらに、月々のローン返済額が収入の過度な負担にならないよう、ローンの借入額を慎重に決めることが大切です。理想的には、月々のローン支払いが家計の総支出の25~30%以内に収まるように設定するのが望ましいです。これにより、予期しない支出が生じた際にも家計が崩壊するリスクを減らせます。

繰り上げ返済を計画することもリスク軽減の一つです。余裕があるときに繰り上げ返済を行えば、元金が減少し、将来的な金利負担を軽減できます。ただし、繰り上げ返済には手数料がかかる場合があるため、事前に金融機関に確認することを忘れないようにしましょう。

また、ローンの返済計画に柔軟性を持たせることも重要です。将来的に金利が上昇するリスクを考慮し、家計に一定のバッファを設けておくと安心です。予備費用として6か月分の生活費を別途貯蓄することを目標にすることで、万が一の事態にも冷静に対処できます。

最後に、リスクを分散するために、家計全体の資産運用を考慮することも有効です。例えば、ローン返済の傍らで資産を運用し、金利上昇時の負担を相殺することができるようにするのも一つの手です。ただし、運用にはリスクも伴うため、慎重に検討し、専門家の意見を取り入れるとよいでしょう。

4-2. 返済計画の再評価

住宅ローンを抱える中で、返済計画の再評価は定期的に行うべき重要な作業です。特に、家計の収入や支出の状況が大きく変わったときには、早めに見直しを検討しましょう。見直しを行うことで、現在の返済プランが今のライフスタイルに合っているかを確認し、無理のない返済を続けるための対策を講じることができます。

返済計画を再評価する際には、シミュレーションツールを活用して、異なる金利シナリオにおける返済額を試算するのが効果的です。金利が1%、2%と上昇した場合のシナリオを設定し、それによって返済総額や月々の支払い額がどのように変化するかを具体的に確認します。これにより、家計への影響を事前に把握し、最適な対応策を検討できます。

また、収入が増加した場合は、繰り上げ返済を行うことで将来的な利息の支払いを抑えることができます。反対に、収入が減少したり、家計に余裕がなくなった場合は、金融機関に相談して返済期間を延長するなどの対応を検討することも重要です。早めに相談することで、適切なアドバイスやサポートを受けられる可能性が高まります。

さらに、家族構成の変化や将来のライフイベントも返済計画に影響を与える要因です。例えば、子どもの進学や親の介護などが控えている場合は、これらの支出を含めた計画を立てることが必要です。長期的な視点で返済プランを調整することで、家計に負担が集中するのを避けられます。

最後に、定期的な見直しを習慣化することで、経済環境や家計の状況に柔軟に対応できます。返済計画の再評価は、単に支払いの負担を減らすだけでなく、家族全体の生活の質を向上させる手助けになります。より安心して暮らせるように、状況に応じて最適な選択を行いましょう。

4-3. 繰上げ返済の有効性

繰上げ返済は、住宅ローンの返済負担を軽減するための非常に有効な手段です。繰上げ返済には「期間短縮型」と「返済額軽減型」の2種類があります。期間短縮型は、ローンの返済期間を短縮することで利息の支払総額を大幅に減らせる方法です。一方、返済額軽減型は月々の支払い額を減らし、家計の余裕を確保することを目的としています。

期間短縮型は、特に利息負担が大きい場合に効果的です。例えば、長期間にわたる住宅ローンでは利息の占める割合が高くなるため、元金を早く減らすことで、支払う利息を劇的に減らすことができます。この方法は、ボーナスや予想外の収入があった場合に活用すると良いでしょう。ただし、手元の資金に余裕がなくなるリスクもあるので、慎重な判断が必要です。

返済額軽減型は、月々の返済負担を減らしたいと考える家庭に適しています。これにより、家計のキャッシュフローが改善され、他の支出や将来の資金計画に充てられる余裕が生まれます。特に、教育費や医療費など予期しない支出がある場合に備えて、家計の安定を図るために活用することが可能です。

繰上げ返済を行う際には、金融機関の手数料や制約を確認することが重要です。場合によっては、繰上げ返済に手数料が発生することがあります。また、一定期間内は繰上げ返済ができないという契約条件がある場合もあります。これらの条件を事前に理解しておくことで、無駄なコストを防ぐことができます。

最終的には、自分のライフプランと家計の状況に応じて、どちらの繰上げ返済方法が最も効果的かを検討することが大切です。繰上げ返済を計画的に行うことで、将来の金利上昇リスクを軽減し、家計の安定を図ることができます。特に、長期的な家計の負担を軽減する視点を持つことが、安心して生活を送るための鍵となります。

4-4. 予備資金の準備

住宅ローンを抱える家庭にとって、予備資金を準備しておくことは非常に重要です。予備資金は、金利の急激な上昇や突発的な支出に備えるための保険のようなものです。金利が上昇した場合に備えて、最低でも6か月分の生活費を貯蓄しておくことが推奨されます。これにより、家計の安定を保ちながら、予期しない事態に冷静に対応することが可能です。

予備資金を確保することで、金利が上昇した際の返済額増加に柔軟に対応できます。また、収入が一時的に減少した場合や、急な医療費や修理費用が必要になったときにも、すぐに対応できる安心感があります。特に変動金利を選んでいる場合には、予備資金が家計の安定に大きく寄与します。

予備資金は、簡単に引き出せる普通預金口座に預けておくのが理想です。ただし、運用のリターンを少しでも得たい場合は、流動性が高い資産で運用することも選択肢に入ります。いずれにせよ、急な支出にすぐ対応できるようにすることが重要です。

予備資金を準備する際には、家計全体の収入と支出のバランスを見ながら、無理のない範囲で積み立てることが大切です。収入が増えた際には、その分を予備資金に回し、定期的に貯蓄額を見直していくことで、家計の安定性を高められます。

最後に、予備資金の準備は、将来の不安を減らし、心理的な安定にもつながります。家計におけるリスク管理を徹底することで、金利変動や予期しない事態に動じることなく、安心してローン返済を続けられるでしょう。予備資金は、家族の生活を守るための重要なファイナンシャルプランの一部です。

4-5. 専門家に相談するタイミング

住宅ローンの返済や金利の選択で不安を感じたときは、早めに専門家に相談することを検討しましょう。特に、金利が大きく変動しそうなタイミングや、家計の状況に変化があった場合には、ファイナンシャルプランナーや住宅ローンアドバイザーに相談することで適切なアドバイスを受けることができます。

専門家への相談は、金利の見直しや借り換えのタイミングを見極める際に特に有効です。例えば、借り換えを検討しているが手数料や費用が気になる場合、専門家は総合的なコスト分析を行い、借り換えが本当に得かどうかを判断してくれます。具体的な数字を基にした提案が受けられるため、安心して判断ができるでしょう。

さらに、将来のライフプランに合わせた返済計画の見直しが必要なときにも、専門家の意見が役立ちます。例えば、家族が増える予定がある場合や、転職・退職を控えている場合には、収入の変化を考慮して、最適なローン返済方法を提案してもらえます。

また、複雑な契約条件や金融商品の比較が必要なときにも、専門家のサポートが有効です。住宅ローンの細かな条項や、複数の金融機関の提案を比較する際に、自分一人では把握しきれないリスクやメリットを分かりやすく解説してもらえるので、判断ミスを防ぐことができます。

最終的に、専門家に相談することで、家計の見通しが明確になり、不安を抱えずに生活できるようになります。特に大きな決断をする前には、第三者の視点から客観的なアドバイスを受けることが、将来的な家計の安定に寄与します。信頼できる専門家を見つけて、必要な時にサポートを受ける準備をしておくと良いでしょう。

5. 選択時に役立つアドバイス

5-1. 自身のライフプランの見直し

住宅ローンを選ぶ際には、自分自身のライフプランをしっかりと見直すことが大切です。今後の収入の見通しや、家族構成の変化、老後の資金計画などを考慮することで、無理のない返済計画を立てられます。住宅ローンは長期的な契約であるため、数十年先の未来も視野に入れる必要があります。

ライフプランを見直す際には、重要なイベントを予測することも欠かせません。結婚や出産、子どもの進学やマイホームのリフォームなど、大きな出費が予想される時期を把握しておくと、ローンの返済計画に無理がないかを判断できます。これにより、将来的な家計の負担を軽減することができます。

さらに、職業や収入の安定性も考慮することが必要です。安定した職業に就いている場合と、自営業やフリーランスなど収入が不安定な場合では、選ぶ金利タイプや返済期間の設定が異なるでしょう。今後のキャリアプランも考えながら、慎重に計画を立てましょう。

ライフプランは一度決めたら終わりではなく、定期的に見直すことが大切です。例えば、昇進や転職などで収入が増える場合には、繰り上げ返済を検討するのも一つの選択肢です。逆に、収入が減少した場合は、無理のない返済計画に修正することが求められます。

最後に、ライフプランを見直す際には、パートナーや家族としっかり話し合うことも大切です。家族の希望や意見を取り入れることで、全員が納得した計画を作ることができます。こうした対話は、家計の安定と幸せな生活の基盤を築くことにつながります。

5-2. 住宅ローンシミュレーションの活用

住宅ローンを選ぶ際に、シミュレーションツールを活用することは非常に有効です。インターネット上にはさまざまなシミュレーターがあり、月々の返済額や返済総額を簡単に計算することができます。金利タイプの選択や返済期間の変更による影響を事前に確認することで、最適な返済プランを立てることができます。

例えば、変動金利と固定金利のシナリオを比較することで、金利が上昇した場合のリスクを可視化できます。金利が1%上がったときの返済額の変化を試算することで、自分の家計がどの程度耐えられるかを把握することが可能です。これにより、金利変動リスクを事前に考慮した計画が立てられます。

繰り上げ返済を検討している場合にも、シミュレーションが役立ちます。繰り上げ返済を行うことで、どれだけ利息を削減できるか、返済期間をどれだけ短縮できるかを具体的に知ることができます。これにより、余裕ができたときにどの程度の効果が期待できるかを把握しやすくなります。

シミュレーション結果をもとに、家計の収支バランスも同時に確認することが大切です。大きなローン返済が家計に与える影響を冷静に分析し、無理のない範囲で支出計画を調整することが求められます。特に、将来の出費を見越してシミュレーションを行うと、現実的な判断がしやすくなります。

最終的には、複数のシナリオを比較し、自分に最も適した返済プランを選ぶことが重要です。金融機関の提供するシミュレーションツールを活用し、細かい条件を設定することで、より正確な試算ができます。安心して住宅ローンを選ぶために、シミュレーションをフル活用しましょう。

5-3. 契約内容を理解する

住宅ローンを契約する際には、契約内容をしっかりと理解することが重要です。ローンの契約書には、金利の設定や返済期間、繰り上げ返済の条件などが細かく記載されていますが、専門用語や複雑な説明が多いため、理解が不十分なまま契約してしまうケースが少なくありません。

特に注意すべきは、変動金利の適用条件や金利が変動した場合の対応です。契約内容に「125%ルール」などの特約が含まれている場合、そのルールがどのように返済額に影響するのかを理解しておくことが必要です。これを把握していないと、後々想定外の返済額増加に直面する可能性があります。

また、繰り上げ返済の手数料や制限も見落としがちなポイントです。一部の金融機関では、一定期間内の繰り上げ返済に手数料がかかったり、返済が制限されることがあります。こうした条件は契約書に細かく記載されていますので、事前に確認し、自分の返済計画に支障がないかをチェックすることが大切です。

契約書の内容が理解できない場合は、担当者に質問することをためらわないでください。金融機関の担当者は、契約内容についてわかりやすく説明する義務があります。また、ファイナンシャルプランナーなどの専門家に相談して、契約内容が自分にとって最適かどうかを再確認するのも有効です。

最後に、契約内容を理解しておくことで、トラブルや後悔を防ぐことができます。住宅ローンは長期間にわたる大きな契約ですので、一度サインをすると簡単に変更できないことも多いため、事前に十分な情報を得て慎重に判断することが求められます。しっかりと理解した上で契約を進めましょう。

5-4. 専門家からのセカンドオピニオン

住宅ローンの選択や契約を進める際には、専門家からのセカンドオピニオンを得ることをおすすめします。ローンの契約は一生に一度の大きな決断であり、家計に長期的な影響を与えるため、第三者の視点からアドバイスをもらうことで、より適切な判断ができるようになります。

セカンドオピニオンを求める際には、独立したファイナンシャルプランナーや住宅ローンの専門家に相談するのが理想です。金融機関の担当者は自社の商品を勧める傾向があるため、中立的な立場で助言をしてくれる専門家の意見は貴重です。これにより、偏りのない情報を基にした判断が可能となります。

例えば、複数の金利タイプを比較している場合や、将来のリスクについて具体的なアドバイスが欲しい場合、セカンドオピニオンは有用です。専門家は、シミュレーションを用いて異なるシナリオを検証し、どのような場合に最も効果的な返済計画が実現できるかを示してくれます。

また、専門家の意見を聞くことで、自分の見落としていたリスクや不安点に気付くこともあります。ローン契約後に後悔しないためにも、事前にすべての不安を解消しておくことが大切です。複雑な契約内容や選択肢の違いを整理する際に、専門家のサポートは大いに役立ちます。

最終的に、セカンドオピニオンを求めることで、住宅ローン選びに自信が持てるようになります。しっかりと検討し、安心して契約を進めるためにも、第三者の助言を受けることを検討してみてください。信頼できる専門家と協力することで、より良い決断ができるでしょう。

5-5. 将来を見据えた選択

住宅ローンを選ぶ際には、将来のライフステージや経済状況の変化を見据えた選択が必要です。現在の収入や家計状況だけに焦点を当てるのではなく、家族の成長や老後の生活なども考慮して計画を立てることが重要です。住宅ローンは長期にわたる契約であるため、未来を見据えた選択が後悔しないための鍵となります。

例えば、子どもの教育費や親の介護費用など、大きな出費が予想される時期に向けて備えることが大切です。そのため、住宅ローンの返済期間や金利タイプの選択もこれらのライフイベントに合わせて考えるとよいでしょう。将来の支出が増える時期には、ローン返済額を軽減できるような計画が理想です。

また、経済環境の変化にも備えておくことが必要です。金利が上昇した場合に備えて、一定の予備資金を確保したり、返済期間を延ばすことも視野に入れると安心です。特に変動金利を選んでいる場合は、将来の金利動向に応じた柔軟な対応を計画しておくことが求められます。

将来を見据えた選択は、キャリアプランとも密接に関連しています。今後の収入がどのように変化するかを見極めることが、無理のない返済計画を立てるために重要です。収入が増える見込みがある場合は、繰り上げ返済を視野に入れるのも一つの選択肢ですが、逆に収入が不安定な場合は慎重な計画が求められます。

最終的に、自分と家族が安心して生活できる選択をすることが最も大切です。住宅ローンは人生の大きな決断の一つであり、将来の見通しを持ちながら慎重に考えることで、長期間にわたって安定した生活を送ることができます。計画的で賢明な選択をすることで、より充実した将来を築くことができるでしょう。

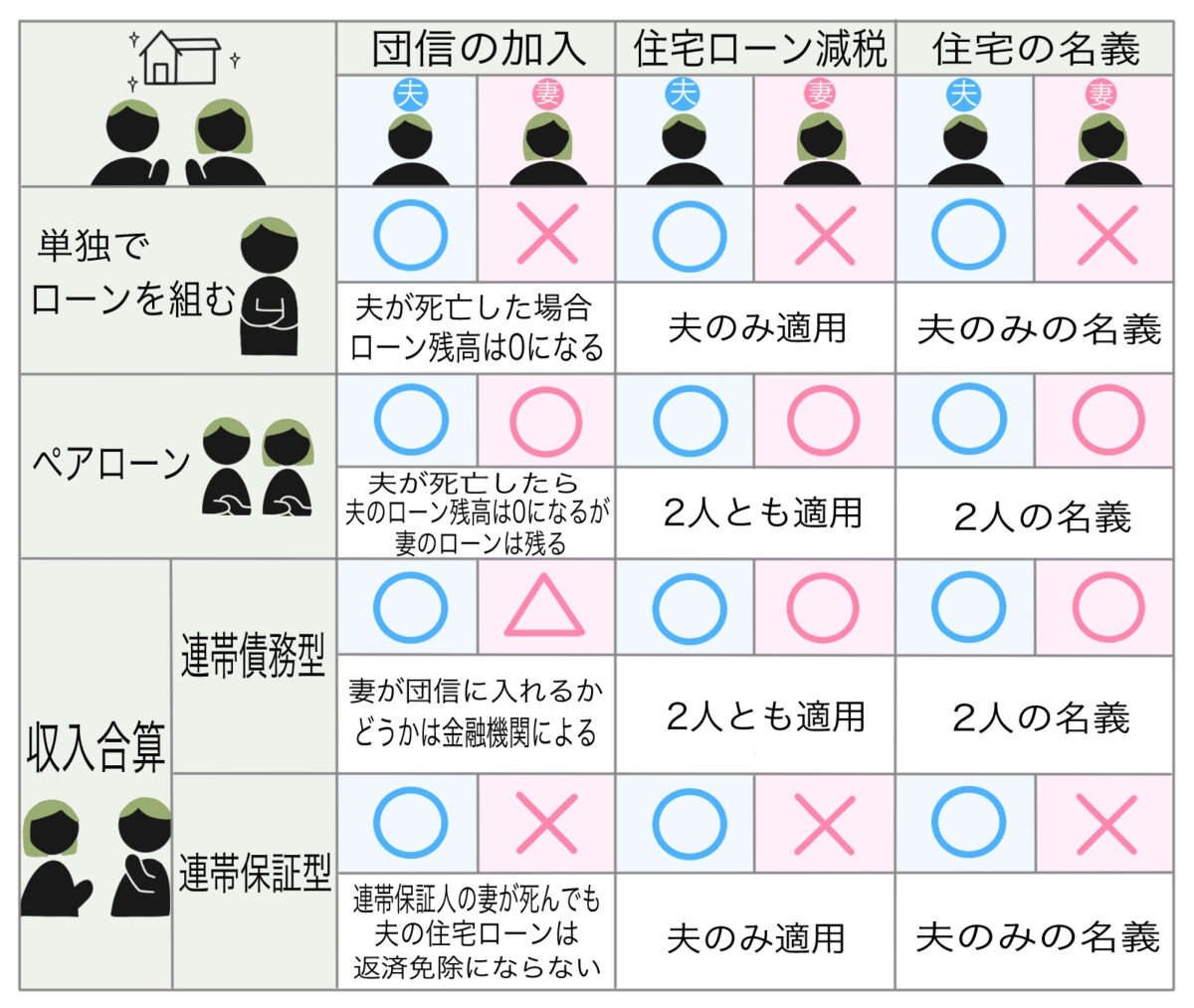

5-6.住宅ローンのペアローンは危険

住宅ローンの組み方はには夫婦で協力して組む「連帯債務」や「ペアローン」「収入合算」などがあります。これに関してはまた別の記事にしていますのでこちらをご確認ください。

まとめ

住宅ローンの変動金利と固定金利の選択は、家計に大きな影響を与えるため、慎重な判断が必要です。変動金利は金利が低いときにはメリットがある一方で、将来の金利上昇に備えるリスク管理が不可欠です。固定金利は金利が一定で安心感がありますが、初期の返済負担が大きくなることも考慮すべきポイントです。

変動金利を選ぶ際は、「125%ルール」や5年間の金利固定期間など、契約内容の詳細を理解しておくことが大切です。家計に余裕があるときには繰り上げ返済を検討し、予備資金を確保することで、将来の不測の事態に備えることができます。さらに、定期的な返済計画の見直しも重要です。

住宅ローンの選択に際しては、自身のライフプランや将来の収入見通しをしっかりと考慮することが大切です。住宅ローンシミュレーションを活用して、様々なシナリオを検討することで、より現実的で無理のない返済計画が立てられます。また、専門家からのセカンドオピニオンを受けることで、選択の幅が広がり安心感も得られます。

将来を見据えた選択は、家族全員が安心して生活できる基盤を築くためのものです。住宅ローンは長期にわたる契約であるため、定期的に見直しを行い、経済環境の変化にも対応できるよう備えましょう。計画的なリスク管理と柔軟な対応力が、家計の安定と家族の安心につながります。

最後に、住宅ローンの選択は一生を左右する大きな決断です。焦らずじっくりと情報を集め、家族や専門家と話し合いながら最適なプランを選んでください。将来の生活を見据えた選択をすることで、安心して夢のマイホームを維持していくことができるでしょう。

続きを読むには会員登録が必要です。